8月24日,绿地控股发布2020年中报,上半年增收不增利,房地产主业收入增速大幅放缓,大力发展的基建业务收入则下滑了16%。公司上半年销售额同比下降了20.7%,大幅跑输规模房企。销售下滑也令公司的资金承压,上半年经营活动现金净额同比下降49.26%。或出于资金的压力,公司上半年拿地力度明显减小,但土地储备较同规模房企并不算充裕。

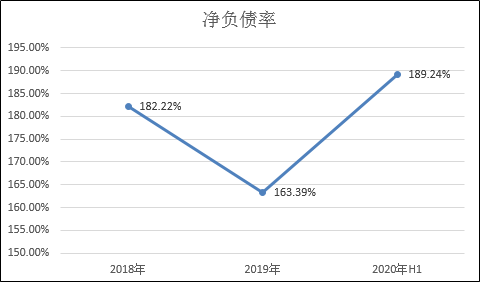

此外,近日住建部、央行在北京召开重点房地产企业座谈会,形成了重点房地产企业资金监测和融资管理规则。据网传消息,根据剔除预收款后的资产负债率、净负债率、现金短债比设置了监测红线。据报道绿地控股是参与座谈会的12家企业之一,而绿地三条红线全部触及,净负债率超100%并高达180%,现金短债比不足1,剔除预收的资产负债率超70%。

房地产收入增速放缓、建筑业务下滑16%

上半年,公司实现营业收入2098.43亿元,同比增长4.17%,归属于上市公司股东的净利润为80.20亿元,同比下降10.77%。而去年,公司的营收和净利增速均在20%以上。

目前,绿地控股的营收主要来自房地产、建筑、商品销售及相关产业,房地产收入上半年为966.15亿元,占比46.04%居首,而建筑及相关产业目前也已与房地产主业“平分秋色”,上半年的收入占比达到43.18%。

但对比去年同期来看,上半年建筑及相关产业收入同比下滑15.91%,而房地产收入仅同比增长了7.24%,较2019年上半年的25.58%和2019全年的20.36%大幅放缓,公司上半年在华南和华北两个地区的收入分别大幅下滑了42.81%、38.65%。房地产和建筑业两大业绩支柱的同时“失色”令绿地控股上半年的业绩较为一般。

收入放缓的同时,公司的盈利能力也有所下滑。上半年,绿地控股的毛利率为14.89%,较2019年上半年的15.13%下滑了0.24个百分点,而房地产及相关产业毛利率同比减少2.2个百分点至25.77%是综合毛利率下滑的主要原因。

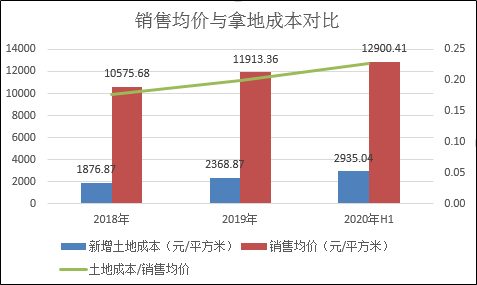

数据显示,近两年,绿地控股的销售均价虽然呈增长趋势,但增速远不及土地成本的增速,2020年上半年,公司的销售均价为12900.41元/平方米,较2019年的11913.36元/平方米上升了8.29%,但上半年的拿地成本却较2019年增长了23.9%至2935.04元/平方米。

净负债率再度升至180%以上 网传“三条红线”全触

8月20日,住建部、央行在北京召开重点房地产企业座谈会,央行、住房和城乡建设部会同相关部门在前期广泛征求意见的基础上,形成了重点房地产企业资金监测和融资管理规则。据网传消息,剔除预收款后的资产负债率、净负债率、现金短债比是重要监测指标,三个指标的红线为不超70%、不超100%及不小于1。此外据媒体报道,此次参加会议的房企包括12家,分别是碧桂园、恒大、万科、融创、中梁、保利、新城、中海、华侨城、绿地、华润和阳光城。

绿地控股也是参与座谈会的12家企业之一。事实上,绿地控股的上述三项指标均不算健康,触及红线。Wind数据显示,今年上半年,绿地控股的剔除预收款项后的资产负债率为82.7%,而2018年-2019年也均超82%;同期净负债率为189.24%,较2019年的163.39%大幅上升。同时,公告数据显示其短期有息负债达1214亿元,而期末现金及现金等价物为751.83亿元,现金短债比为0.62,远不到1,存在较大的短期偿债压力。

数据来源:wind

此外,据媒体报道,上述企业需在9月底上交降档方案,留给绿地控股的债务腾挪时间非常紧张。截至2020年6月末,绿地控股的计息负债超3200亿元,总负债超10366亿元。

上半年销售额下滑21% 加强资金回笼是头等大事

从近期监管释放的消息可以看出,房企的融资短期内难言宽松,对于房企来说,现在最先需要做好的就是快速回笼资金,加快资产周转、做好内循环。

2020年上半年绿地控股实现合同销售金额 1330.29 亿元,同比减少 20.7%,实现合同销售面积 1031.2万平方米,同比减少30.7%。虽然上半年受疫情影响,大部分房企的销售或多或少都受到了一些影响,但5月后尤其是头部房企销售恢复强劲,上半年销售额整体并不算差。而绿地控股上半年销售额下降幅度在34家千亿房企中位列第4,销售的下滑或令公司的现金流进一步承压。

今年上半年,绿地控股的经营活动现金流量净额为41.34亿元,同比下降49.26%,据公告披露,下滑主要系受新冠肺炎疫情影响,销售回笼资金比去年同期减少。

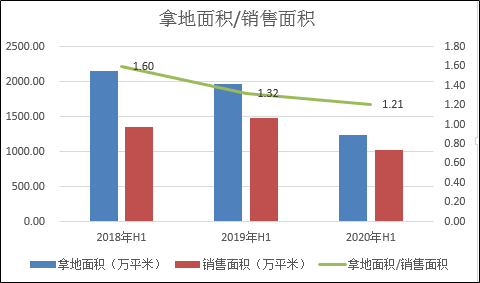

2020 年 1-6 月,绿地控股新增房地产项目储备 59 个,权益土地面积约 573.66万平方米;权益计容建筑面积约 1246.51 万平方米。较2018年-2019年同期的2160.55 万平方米和1967.62 万平方米权益计容建筑面积大幅下降。2018年-2020年上半年的拿地面积/销售面积分别为1.6倍、1.32倍和1.21倍。资金压力下,绿地的拿地明显放缓,其中基建业务的分流也是重要原因。

截至2020年6月末,绿地控股的房地产储备规划计容建筑面积为4603.01万平方米,待开发面积2502.49万平方米,而同期与公司规模相当的保利地产待开发面积便达6727万平方米,而中海地产6月末的土地储备达9006万平方米。绿地控股当前的土地储备在同规模房企中不算充裕。